渋谷区で主として中古マンションの売買仲介を行っている株式会社リアルプロ・ホールディングスの遠藤です。

2023年6月27日の鈴木俊一財務相の記者会見でマンションの相続税評価額について「評価額と実勢価格があまりにも乖離しているので、適正な評価の仕方を検討中」との発言により、にわかに不動産市場がどよめいています。

この話は実は半年以上前の2023年1月30日に「マンションに係る財産評価基本通達に関する有識者会議」という会合があり、大学の教授や不動産鑑定士、日本税理士会連合会の役員らを集めて既に協議が始まっています。

また、令和5年度与党税制改正大綱(令和4年12月16日決定)に、「相続税におけるマンションの評価方法については、相続税法の時価主義の下、市場価格との乖離の実態を踏まえ、適正化を検討する」旨の記載もされており、今に始まった事項ではありません。

特にタワマン節税と言われる高層階のタワマンの実勢価格と相続税評価額の乖離を利用したいわゆる「タワマン購入による節税対策」等が問題になっており、固定資産税に対しては、既に、2017年度の税制改正で、高さ60m超え(約20階建て以上)のマンションではタワマンの高層階に行くほど、固定資産税があがるようになる仕組みが導入されました。

具体的に言うと、中間層のマンションを規準として、1階上がるごとに固定資産税が約0.26%づつ増え、逆に1階下がるごとに約0.26%づつ固定資産税が減るという計算方法になっています。

そして、今回のマンションにおける相続税評価額の見直しは、実勢価格の6割以上に相続税評価額をあげるという事が主な柱になっています。

この6割という数値は戸建ての平均乖離率が約1.66倍であることを踏まえて、戸建てとマンションの乖離を減らすように設定されています。

先述したように、富裕層の相続税対策に利用されるのはタワマンでも高層階の値段が高い住戸となっていますが、新たな算定式による評価では、実はタワマンだけでなく、多くの一般のマンションも、相続税評価額が上がる可能性があるのです。

新聞の一面やネットでは「タワマン相続に税の網」「タワマン節税の無効化」等の見出しが躍っていますが、以下に示す有識者会議の資料では、固定資産税の見直し時のような20階以上の高層マンションという文字は一つも記載されておらず、単純に「マンション」という言葉しか使われていません。

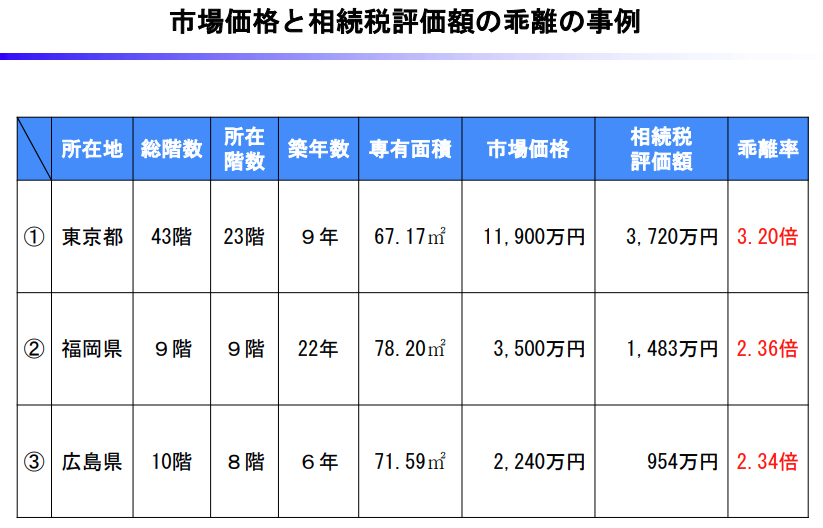

また下記の表の事例②や③では、見ての通り、総階数が9階と10階であり、タワマンではなく、通常のマンションの事例としてあげています。

詳細はまだわかりませんが、新たな算定ルールは、マンションの実勢価格がわからない場合に、理論上の「実勢価格」を国税庁が新たに用意する計算式に、納税者(税理士)が築年数や階数などを入力して値を算出。この値を従来の評価額に掛け、その6割を新たな相続税評価額とするというものです。

但し、この新たなルールで評価額があがる物件は、新たなルールで出した評価額と実勢価格の乖離の割合(乖離率)が1.67倍以上の場合になる場合です。

下記の有識者会議で作成された資料のデータを引用すると

市場価格(実勢価格)1億1,900万円の物件は今までは相続税評価額が3,720万円で乖離率が約3.2倍でしたが、相続税評価額を市場価格の6割ということにすると評価額は約7,140万円になります。これを逆算すると国税庁が新たに用意する計算式で求められる値は1.92となります。

2024年以降は、実に従来の評価額3,720万円の1.92倍の約7,140万円という新たな評価額が適用されることになります。

現行のマンションの相続税の評価方法

では、まず現行のマンションの相続税評価額の算出方法を見てみましょう。

建物の固定資産税評価額※1+敷地権の価格※2=自宅として利用しているマンション1室の相続税評価額

となります。

※1 建物の固定資産税評価額は、1棟の建物全体の評価額を専有面積の割合によって按分して算定します。

※2 敷地権の価格は「敷地全体の価格×共有持分(敷地権割合)」で計算され、敷地全体の価格は路線価方式により評価

します。

このため、例えば、同じ間取りの1階住戸と最上階の住戸では実勢価格ではかなりの差額が出るのに、相続税評価額が同額という事になります。

新築マンションでも物件のエリアやグレード、専有面積にもよりますが、1階上がるごとに60万円~80万円程度、販売価格が上昇するのに、これが現行の相続税の評価方法では全く、反映されておらず、高層階に行く程、節税メリットが大きくなります。

この見直しの背景には、現行の評価方法が高層マンションを想定していなかったことが要因であり、新たなルールは税収確保と言うより、制度の綻びを修正する意味合いが主であり、税収を増やすための変更ではない。と国税庁関係者は言っているようですが、明らかに税収強化の一環であると思います。

なぜなら、国民の1割超えがマンションに住んでおり、今後、ますます、マンションに住む人が増加していくと予想されています。

その中で、国が強化している相続税収入を、より頑強な税収として増やしていく必要があるからです。

コロナ過により国の財源は非常に厳しく、取れるところから税収を得るというスタンスは、今後ますます強くなっています。

実勢価格が戸建てよりはるかに高いマンションを相続する際に、税収がかなり増える点を頭の良い役人が見逃すはずがありません。

戸建は建物の評価が低くなっても、土地を所有している以上、ある程度評価額が高くでます。

一方マンションは耐用年数が長いので、建物評価額は下がらなくても、高層マンションになればなるほど、土地の持ち分が小さくなるので、税金をかけようにもかけられなったという実態があります。

都心部だけでなく駅近のマンションなどはこの新たなルールで使用する「魔法の値(計算式)」により、相続税評価額は現行ルールより数倍高い評価額となり、多くの方が、両親等がマンションを所有した状態で亡くなった時点で、今までは相続税がかからない、又は、かかっても非常に低額であった相続人に、ある程度のまとまった相続税の支払義務が発生するようになります。

また、高齢になり、子供たちも結婚して、それぞれ都心にマンションを購入したので、広い戸建ては不用になり、また、戸建ては庭の手入れや戸締りも大変で、セキュリティ対策も弱いので、駅近の新築マンションに住み替えたという年配の方がお亡くなりになり、相続が発生した場合、築年数がそれほど経過していない場合は、高額の相続税を支払わなければならなくなる可能性があります。

最も大きな影響を受けるタワマンは今後どうなる!?

ではメディアや紙面を賑わせている、相続税評価額が一気にあがる比較的築年数の浅いタワマンやこれから完成するタワマンはどの程度あるのでしょうか?

不動産経済研究所が2023年3月末現在で確認している階数が20階以上の超高層マンションは、2013年~2022年間の10年間で全国で、468棟、132,745戸、内、首都圏では230棟、75,068戸が建設されています。

更に2023年以降に完成又は完成予定の超高層マンションは全国で新たに287棟、114,205戸、内、首都圏では168棟、84,671戸にも上ります。

※2023年5月16日 不動産経済 マンションデータ・ニュース 株式会社不動産経済研究所の公表データより

その中には50階以上で総戸数が1,000戸を超える物件が都心部や湾岸部を中心に10棟以上計画されており、販売価格はいずれも安くても1億円以上と思われます。

勿論、日本経済の復活と共に賃上げの動きも出ており、夫婦共働きのパワーカップル等を中心とした実需が主流と思われますが、相続税対策を見込んでいた需要も当然見込んでいるものと思われます。

この相続税対策の需要が今回の新ルールの適用により、多少なりとも影響が出るのは必至と思われます。

当然、金融資産でもっているよりも、タワマンの方がそれでも節税になりますが、今までのような大幅な節税は期待出来ず、また、マンションは維持管理費がかかり、築年数が経過すれば基本資産価値は目減りし、相続終了後にスムーズに思ったような金額で売却出来るかは極めて不透明です。

そのため新築タワマンの需要の高止まりは今後下落に転じる恐れがあります。

逆に、今、注目されているのが山手線内側にある旧耐震のヴィンテージと言われるマンションです。ヴィンテージといわれるマンションでも旧耐震物件の場合は、金融機関の融資条件が厳しくなっており、人気に陰りが見えてきていましたが、この相続税評価基準のルール変更に伴い、人気が復活する可能性があります。

既に、旧耐震物件の購入にあまり意欲的ではなかった買取再販業者の中でも、相続対策の需要を見込んで、旧耐震のヴィンテージマンションの購入に動いている不動産会社もあります。

コメントをお書きください