渋谷区で主として中古マンションの売買仲介を行っている株式会社リアルプロ・ホールディングスの遠藤です。

今日は、不動産業界で必ずと言っていいほど話題にあがる「賃貸と持ち家どちらがお得?」というお題目についてお話をします。

結論を言ってしまえば、持ち家の購入の方が断然お得です。

理由は簡単で、賃貸マンションは費用としてお金を支払うだけですが、持ち家は日々のローンの支払いが結果として資産形成につながっていくためです。

但し、管理組合の理事に絶対になりたくない方、住まいとしてホテルや家具付マンション等を好まれる富裕層の方、様々なタイプの部屋やいろいろな街で暮らしたいという方は、この問いには該当しません。

あくまでも、一般的なサラリーマン家庭を想定しています。

では実際にどれくらい持ち家の方がお得か、架空の物件では説得力に欠けますので、私が住んでいるマンションで比較してみたいと思います。

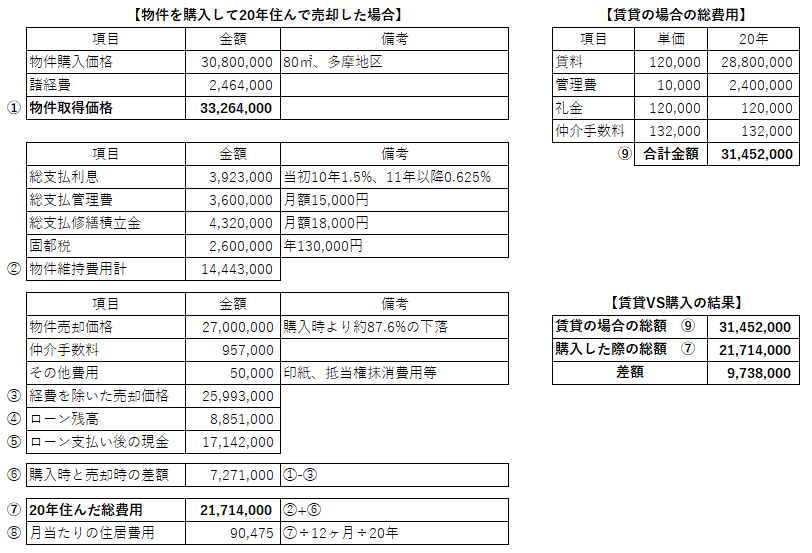

「賃貸VS持ち家」の費用総額比較表

20年間住み続けたら、1,000万円近い差が出る??

私は多摩エリアに2002年に新築マンションを購入しました。

駅近物件で、10階部分約80㎡で南向きの住戸で、眺望も陽当りも良い、総戸数200戸を超える大規模マンションです。

200戸を超えるマンションで、駅近のため年間5戸から7戸程度売買の取引があり、賃貸でも需要が高いマンションとなっており、今回比較するための十分なデータの蓄積があるマンションとなっています。

私が購入した時代は、頭金2割+諸費用を現金で用意することが当たり前の時代であったため、ローン額は2400万円で、元金均等支払の30年、5年固定金利で物件を購入しました。

ただし、今回の試算では多くの方が利用される元利均等支払で計算しています。

管理費や長期修繕積立金や金利は変動しているため、まるめた金額で計算しています。

私が所有している部屋であれば、共益費込で月額15万円程度で賃貸できる実績がありますが、今回の試算では共益費込で月額13万円で試算、売値もマンション内での実績であれば2,800万円~3,000万円程度で売却できると思われますが、売値を2,700万円として、いずれも低めに設定し、賃貸が多少有利になるような条件で試算させて頂きました。

結果は上記表の通りですが、購入した方が賃貸で同等の物件を借りるより、20年間で973万8,000円もお得であるという結果がでました。

ローンの内訳は「元金+利息」なので、元金部分の支払が資産形成につながっていることになります。

賃貸の場合は全額、家賃として支払うため、資産形成が出来ません。これが大きな要因です。

マンションの管理費は無駄という方がいますが、この費用や、毎年の固定資産税の支払を考慮しても、持ち家に軍配があがる結果となりました。

家を購入するのであれば資産価値が下がらない物件を購入する!

ここで、購入する家の前提をお話します。

絶対条件として、「資産価値が下がらない家を購入する」ことです。

マンションの条件としては

・最寄駅から徒歩8分以内

・最寄り駅の1日平均乗降者数は1万人以上

・スーパーや医療機関が周囲にある

・1990年以降に建築された物件

・総戸数30戸以上、EV有り

・部屋は南向き、3階以上(防犯上)

・オートロック、宅配ボックス有り

・管理体制良好で適切な修繕が行われている

・ファミリータイプであれば70㎡以上

1990年築でも既に30年が経過しています。ローン期間を35年とした場合、完済時には築65年になっています。

不動産は売りに出した際に、誰か一人が気に入れば良いのですが、より多くの方が良いと思う物件が一番流動性が高く、値崩れも少なく売却出来る可能性が高まります。

不動産の購入は与信のある方であれば基本誰でも購入出来ますが、出口(売却)が難しいため、なるべく多くの方が住宅ローンを組んで購入できる物件である必要があります。

当然、自分が住むための物件を購入するのですが、将来売却することも視野に入れて次の購入者が気に入ってくれるであろう条件が整った物件を選ぶ方がリスクヘッジとなります。

最後になりますが、今回の試算では取得費用と譲渡した際の金額差が約700万円あったので、問題ありませんが、購入価格より売却した値段の方高かった場合や、差額が500万円程度以下の場合、譲渡税がかかる場合があります。

理由は購入した物件の購入価格(取得費用含む)からお住まいになった期間に応じて減価償却費を購入価格から差し引く必要があるからです。

物件を売却して儲かったと思っても、実際にはローンの残債の支払や譲渡税がかかり、手許に残る金額が思ったより少なく次の物件取得の予算の見直しをせざるを得ない方も散見されますので、くれぐれもご注意ください。

コメントをお書きください